Le secteur bancaire est en pleine mutation. La concurrence s’est considérablement accrue depuis l’émergence des banques en ligne. Les clients, autrefois très attachés à leur banque historique, se montrent de plus en plus volatils et n’hésitent plus à passer en full web ou à changer de réseau bancaire. Dans ce contexte changeant, les banques travaillent...

Le secteur bancaire est en pleine mutation. La concurrence s’est considérablement accrue depuis l’émergence des banques en ligne. Les clients, autrefois très attachés à leur banque historique, se montrent de plus en plus volatils et n’hésitent plus à passer en full web ou à changer de réseau bancaire.

Dans ce contexte changeant, les banques travaillent leur positionnement pour mieux se démarquer. Ces positionnements ont néanmoins en commun une valeur commune : la satisfaction et l’écoute du client.

Afin d’améliorer leur relation client, les banques doivent absolument :

- Disposer d’une solution simple et flexible pour être à l’écoute des clients en multicanal.

- Connaître les performances de relation client de chaque agence tout en ayant une vue consolidée de tout le réseau.

- Être réactives pour proposer des solutions au client en cas d’insatisfaction.

Un processus automatisé pour soulager les équipes, éviter les erreurs humaines et disposer d’une base de données clients toujours à jour est devenu essentiel.

Découvrez comment à chaque point de contact entre la banque et le client il est possible d’améliorer la relation client tout en apprenant un peu plus sur ce dernier. Cette vision peut également s’appliquer pour les banques en ligne.

Le cercle vertueux de la relation client en banque

1 – Rendez-vous du client avec son conseiller bancaire

Le client se déplace à l’agence pour un rendez-vous avec son conseiller.

2 – Envoi d’un questionnaire de satisfaction sur l’expérience en banque

À la fin du rendez-vous, il reçoit un questionnaire de satisfaction via SMS et/ou email. Les questions sont adaptées dynamiquement en fonction de son profil, de son identifiant personnel dans la base client CRM et les sujets évoqués pendant le rendez-vous avec son conseiller.

La personnalisation des questions en fonction de l’expérience que vient de vivre le client permet d’augmenter significativement le taux de réponse. L’adaptabilité parfaite du questionnaire sur l’appareil utilisé (smartphone, tablette ou PC) contribue également à l’augmentation de ce taux.

3 – Relance automatique du client

Le client répond au questionnaire. S’il ne répond pas au bout d’un certain laps de temps, une relance par mail est automatiquement effectuée.

4 – Analyse en temps réel des réponses du client

Les réponses du client sont analysées en temps réel. Le tableau de bord personnalisé permet l’observation de la satisfaction de l’ensemble des clients selon des vues métier adaptées.

Le siège de la banque reçoit également des rapports et dispose d’une vue précise sur l’évolution de la satisfaction client dans toutes ses agences bancaires.

Le directeur de l’agence bancaire reçoit un rapport journalier, hebdomadaire ou mensuel concernant le travail effectué par ses équipes.

Pour aller plus loin, voici 7 KPIs pour mesurer votre performance

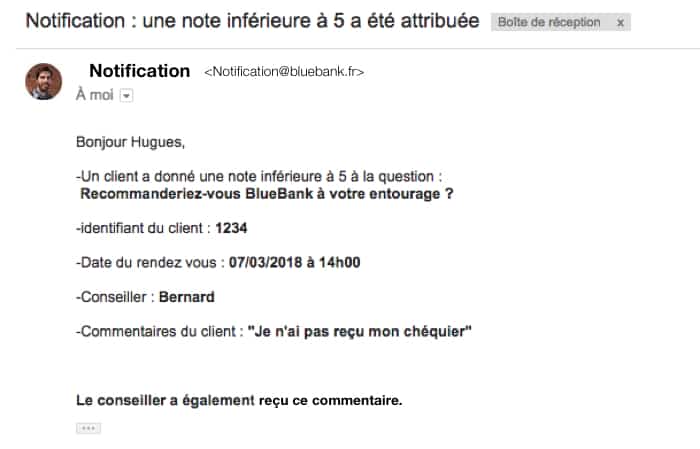

5 – Réception dans l’agence bancaire des réponses du client

Grâce aux outils de scénarisation, la validation d’un questionnaire faite par un client mécontent déclenche l’envoi d’un email automatique au directeur de l’agence concernée.

Cet email contient les réponses complètes du client ainsi que les données contextuelles liées à cette réponse.

6 – Traitement des demandes et enrichissement de données

Le directeur de la banque traite les demandes du client.

Les réponses sont intégrées automatiquement dans le CRM. L’agence enrichit la fiche de son client dans son CRM ou dans sa base de données, et améliore dynamiquement sa connaissance client, tant au niveau micro que macro.

7 – Retour du conseiller bancaire vers le client

Le conseiller déclenche un nouveau rendez-vous avec le client mécontent afin de mieux répondre à ses problématiques.

Retour à l’étape 2 pour vérifier l’évolution de la satisfaction client.

72% des français ne se sentent pas considérés par leur banque. Le cas de figure est le même chez nos homologues anglais, allemands et américains. Le manque de considération des attentes des clients en terme d’expérience client en est la cause principale.

Ce dispositif clé en main permet de reprendre le contrôle de sa satisfaction client tout en capitalisant sur les données acquises pour améliorer l’expérience client à moyen terme.